Argentina: Abucheos, deuda y fuga

Los pueblos que no aprenden su historia están condenados a repetirla

Horacio Rovelli

Un 13 de agosto de 1988, en la ceremonia de apertura de la muestra anual de la Sociedad Rural Argentina, Raúl Alfonsín fue abucheado por sus concurrentes porque unos días antes su gobierno había instrumentado un “parche” al plan económico que denominaron Plan Primavera, que en lo cambiario consistía en comprar los dólares obtenidos de las exportaciones agropecuarias a precio mayorista (12 australes por dólar) y venderlos a los importadores a 14,66 australes [1].

El objetivo era el mismo que se plantea la dupla Caputo-Bausili en julio de 2024: la emisión monetaria causada por las exportaciones “del campo” se compensa ampliamente vendiendo las divisas a un precio mayor [2] y el Banco Central obtiene una renta. Pero en la actualidad es mucho peor porque se vende en el mercado de Contado con Liqui (CCL), que es el mercado de fuga de capitales, donde el BCRA es en la práctica el único oferente, y compran dólares a la vez que venden sus tenencias de títulos públicos en pesos. El BCRA compra dólares en el mercado mayorista a $ 930 y los vende en el CCL a $ 1.330.

Un poco de historia

La economía como ciencia social no tiene probetas o laboratorios u otra forma de probar determinadas medidas. La enseñanza es la historia, propia o ajena.

El Plan Austral en sí significó una fuerte devaluación inicial, con control de salarios y de precios, y un cambio de moneda (pesos por un austral). El equipo del ministro Juan Vital Sourrouille dejó que las grandes empresas acomodaran los precios relativos, sabiendo que se cambiaba la moneda tras una fuerte devaluación que se plasmó el 14 de junio de 1985 con el austral a 80 centavos por dólar estadounidense.

Para descontar la inflación esperada de los contratos se hizo una tabla de descuento (desagio), pero se proponía un drástico recorte del gasto público, combinado con altas tasas de interés y un tipo de cambio que se retrasa sistemáticamente. El resultado no podía ser otro que la caída del nivel de actividad, de los salarios y la competencia desleal de las importaciones, en un marco de “festival de bonos” (como ahora), con el objetivo de generar un excedente económico del 6% del PIB para “honrar” la deuda externa [3].

El Plan Austral se basó en el deterioro salarial, la reducción de la planta de trabajadores públicos, la posibilidad de privatizar, la disminución del gasto público, el estricto control de gestión de las empresas estatales, la cancelación de las inversiones estatales y el aumento de la presión tributaria sobre la población. De esa forma, el gasto público de la Administración Nacional descendió del 29,2% del PIB en 1984 al 22,8% en 1985 y, pretendió continuar hasta que en 1989 eclosionó.

La práctica de perder reservas internacionales para mantener la apariencia de un precio del dólar bajo control, en la que el BCRA vende en el mercado cambiario local, hace que el 6 de febrero de 1989 el presidente de la autoridad monetaria de esa época, José Luis Machinea, reconozca que no podía vender un solo dólar más, lo que provocó la híper devaluación: de 17,62 australes por dólar ese día, a 650 cuando asumió Carlos Menem la presidencia de la República el 9 de julio de 1989; luego siguió hasta llegar a 10.000 australes el 1º de abril de 1991 (Plan de Convertibilidad). La híper devaluación es la madre de la híper inflación, siendo la misma de 3.079,5% para 1989 y de 2.314% anual en 1990, medido por el IPC del INDEC.

La práctica de perder reservas internacionales para mantener la apariencia de un precio del dólar bajo control, en la que el BCRA vende en el mercado cambiario local, hace que el 6 de febrero de 1989 el presidente de la autoridad monetaria de esa época, José Luis Machinea, reconozca que no podía vender un solo dólar más, lo que provocó la híper devaluación: de 17,62 australes por dólar ese día, a 650 cuando asumió Carlos Menem la presidencia de la República el 9 de julio de 1989; luego siguió hasta llegar a 10.000 australes el 1º de abril de 1991 (Plan de Convertibilidad). La híper devaluación es la madre de la híper inflación, siendo la misma de 3.079,5% para 1989 y de 2.314% anual en 1990, medido por el IPC del INDEC.

La situación hoy

No estamos exentos de repetir la historia, máxime cuando el actual BCRA reconoce que las reservas internacionales son negativas por 3.300 millones de dólares, tal lo dicho por su vicepresidente Vladimir Wernig, discurso que le grabaron el 16 de julio en Nueva York ante 40 CEOs de bancos, compañías de seguro y fondos varios, preocupados por convertir en dólares los títulos de deuda en pesos argentinos que poseen, en su inmensa mayoría ajustados por la inflación local (en diciembre 2023 el IPC del INDEC fue de 25,5%, en enero 20,6%, febrero 13,2%; marzo 11%, abril 8,8%, mayo 4,2% y junio 4,6%) contra un tipo de cambio que devaluaron más de un 100% el 12 de diciembre pasado, pero a partir de esa fecha, ajustan el precio del dólar oficial a un 2% mensual (crawlin peg).

La promesa de Wernig es que van a poder vender esos títulos en el mercado CCL de la Argentina, que se los va a recomprar en dólares el BCRA por sí o por el Tesoro de la Nación, y que ellos van a poder convertir las siderales ganancias entre la inflación y la devaluación del tipo de cambio, en divisas.

Es más, le pide que le den tiempo y que lo van a realizar sistemáticamente, pero que si se quedan en esos títulos van a poder seguir ganando la diferencia entre la inflación y la devaluación del tipo de cambio. De allí que por resolución conjunta 41/2024 de las secretarías de Hacienda y Finanzas del 24 de julio resuelve la ampliación de dos bonos ya existentes: uno con vencimiento en diciembre de 2026, que amplía su emisión por un total de 2 billones de pesos, y otro, en diciembre de 2027, por 2,2 billones, ajustado por el IPC del INDEC.

Conocida la grabación de la confesión de Wernig, la dupla Caputo-Bausili le ofrece como paliativo a los demás operadores cambiarios:

- Acortar los plazos para las empresas que accedan al Mercado Libre de Cambios (MULC) para pagar importaciones.

- Subir el monto que los exportadores de servicios (generalmente profesionales) no están obligados a liquidar en el MULC, de 12.000 a 24.000 dólares.

- Permitir que las personas que habían recibido alguna ayuda por parte del Estado durante la pandemia o que se benefician con subsidios a los consumos de servicios públicos puedan realizar operaciones cambiarias a través de títulos valores en moneda extranjera.

También como alarde de que pueden hacerlo, el Tesoro de la Nación depositó 1.528 millones de dólares en el Bank of New York, para garantizar el pago de los intereses de los bonos Bonar y Global que vencen en enero de 2025.

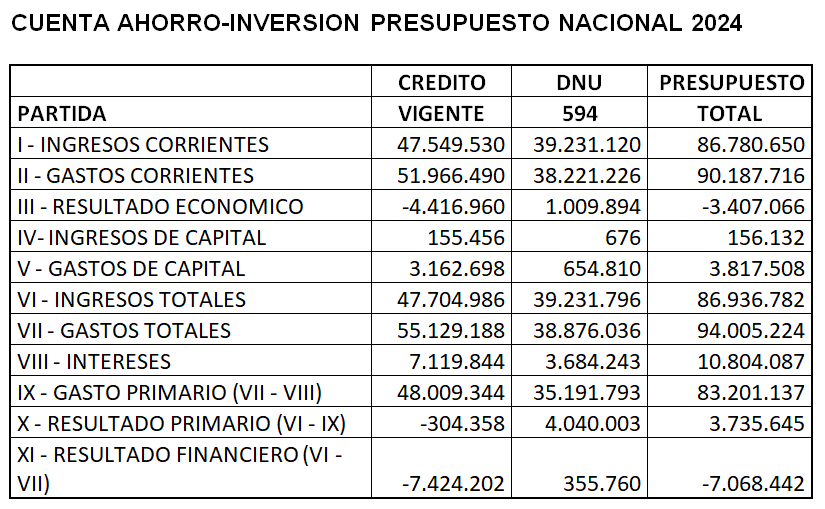

Claro que pudieron hacerlo tras una más que severa reducción del gasto público (esencialmente en jubilaciones, pensiones y obra pública), de manera que el resultado acumulado de los primero seis meses de 2024 fue un superávit primario de 10.822.millones de pesos (aproximadamente 1,1% del PIB). Y tras pagar intereses de la deuda por 7.116.849.000 dólares, obtener un superávit financiero de 3.705.485 millones de pesos (0,4% del PIB). Pero la situación es muy distinta en el segundo semestre, que como reconoce el gobierno en el DNU 594/24 de ampliación del presupuesto nacional 2024, terminan el año con un déficit financiero de 7.068.442 millones de pesos.

Con reservas internacionales del BCRA negativas en 3.300 millones de dólares y con el cierre fiscal deficitario en (siempre que el tipo de cambio no se dispare antes y se cumpla la meta de Caputo-Bausili de que el dólar oficial esté a 1.096 pesos en diciembre de 2024) unos 7.000 millones de dólares, dependen de los acreedores que acepten renegociar dicha deuda.

Las deudas en pesos para el resto de 2024 alcanzan los 22,7 billones de pesos (para la Secretaría de Finanzas de la Nación, pues para consultoras privadas es una suma notablemente mayor). En deuda en dólares tiene vencimientos de capital de la refinanciación con los bonistas del 31 de agosto de 2020, canje de deuda de Martín Guzmán, más los vencimientos de septiembre y diciembre con el FMI, y no están cumpliendo la meta de aumentar las reservas internacionales del BCRA.

El FMI

En septiembre de 2024 vence la cuota de capital de 1.125,1 millones de dólares. Según la VIII revisión del acuerdo  con el FMI, para que dicha cuota se refinancie a diez años (se convierte el stand-by de la gestión de Cambiemos en un préstamo de facilidades extendidas) se debe cumplir con las metas de superávit primario fiscal, de no emisión monetaria del BCRA al Tesoro de la Nación, y de acrecentar las reservas internacionales del BCRA.

con el FMI, para que dicha cuota se refinancie a diez años (se convierte el stand-by de la gestión de Cambiemos en un préstamo de facilidades extendidas) se debe cumplir con las metas de superávit primario fiscal, de no emisión monetaria del BCRA al Tesoro de la Nación, y de acrecentar las reservas internacionales del BCRA.

La meta acordada era que las reservas internacionales netas aumentaban 9.700 millones de dólares en 2024. Siempre según el BCRA, las reservas internacionales brutas [4] el último día hábil de diciembre de 2023 eran de 23.470 millones de dólares, y al 23 de julio (último día publicado) de 27.437 millones de dólares, por ende el acrecentamiento es de sólo de 3.967 millones de dólares. Si a eso le sumamos que el BCRA vende en el mercado CCL todos los días (acordado con los poseedores de títulos de deuda a quienes les habló Vladimir Wernig) esa meta no se cumple. Y en ese caso el gobierno argentino debe pagar el capital o pedir un waiver [5].

El pecado original es el mismo: una deuda de más de 100.000 millones de dólares contraída en el gobierno de Cambiemos que la administración de Alberto Fernández aceptó en su totalidad y se comprometió a pagar en las fechas acordada con el FMI y los bonistas del canje de deuda del 31 de agosto de 2020. Y el gobierno de Javier Milei, que acepta todo a libro cerrado e incluso convierte en títulos de deuda el déficit fiscal de la administración de Fernández, la deuda con los importadores en BOPREAL que es un título que se paga en dólares en octubre de 2027, y convierte los encajes remunerados de los bancos (Leliq, Notaliq y pases pasivos) en títulos de deuda pública.

La deuda se torna impagable, de manera tal que negociando con los acreedores y el FMI este año, en 2025 se deben 19.800 millones de dólares. Y desde 2026 hasta 2032 los vencimientos superan los 20.000 millones de dólares por año.

En síntesis

/assets.iprofesional.com/assets/jpg/2024/07/579044.jpg) Se reúne el G20 [6] en Río de Janeiro y el ministro Caputo y su equipo viajan en busca de un acuerdo con bancos internacionales, para conseguir créditos que le permitan por lo menos cancelar una parte de los vencimientos de este año. Para ello ofrece operaciones en Repo (Repurchase Agreement), en las que se entregan títulos públicos como garantía (consiste en un préstamo de bancos al Tesoro a cambio de una garantía, títulos o activos del Estado, con el compromiso de recomprarlos en una fecha y precio determinada), que debe haber sido como el envío de oro a Londres.

Se reúne el G20 [6] en Río de Janeiro y el ministro Caputo y su equipo viajan en busca de un acuerdo con bancos internacionales, para conseguir créditos que le permitan por lo menos cancelar una parte de los vencimientos de este año. Para ello ofrece operaciones en Repo (Repurchase Agreement), en las que se entregan títulos públicos como garantía (consiste en un préstamo de bancos al Tesoro a cambio de una garantía, títulos o activos del Estado, con el compromiso de recomprarlos en una fecha y precio determinada), que debe haber sido como el envío de oro a Londres.

El aval que tiene es que los inversionistas (locales y extranjeros) están en títulos públicos en pesos y necesitan esos dólares para irse del país (deuda y fuga). La idea es que la Argentina alguna vez va a pagar con recursos naturales y para eso están las leyes 27.742 de Bases y punto de partida (que contiene el RIGI, un modelo extractivista del siglo XIX) y 27.743, de blanqueo de capitales.

Y a su vez, grandes inversionistas locales y extranjeros son o bien los principales dueños de los pooles de siembra y/o están asociados o se financian con BlackRock, Vanguard, PIMCO, Fidelity, Franklin Templeton y otros fondos de inversión, que son los que compran los dólares en el CCL, lo que garantiza que el abucheo del cierre de La Rural hoy quedará limitado a la parte del público sin la aprobación o conformidad de los principales socios.

Notas

[1] El Plan Primavera desdobló el mercado cambiario, pasando las exportaciones sin reembolsos (principalmente productos primarios y sus manufacturas) a liquidarse por el mercado comercial, mientras que las que tenían reembolsos (industriales) pasaban 50% por el comercial y 50% por el financiero. Las importaciones pasaban a liquidarse por el tipo de cambio financiero. La devaluación nominal fue de 11,4% (12 australes por dólar), 22,5% para las exportaciones y 33,6% en el caso de las importaciones.

[2] Cuando ingresan dólares u otras divisas en el BCRA, la autoridad monetaria hace el siguiente asiento contable: Oro y Divisas a Billetes y Moneda. Cuando se pagan importaciones o, en el caso actual, que el BCRA vende dólares en el mercado cambiario, ingresan al BCRA Billetes y Monedas y sale Oro y divisas. Teóricamente el BCRA esteriliza más dinero porque el precio es mayor, pero se reducen las reservas internacionales del BCRA, y en la semana del 22 al 25 de julio el BCRA vendió más dólares de los que ingresaron.

[3] El origen es la deuda externa generada por la dictadura militar y aceptada por el gobierno de Alfonsín el 1 de julio de 1985 mediante los Comunicados A-695, A-696, y A-697 del BCRA, que realiza el canje de títulos firmados por nadie por los firmados por un gobierno constitucional.

[4] El BCRA no publica las reservas internacionales netas.

[5] Un waiver es un permiso para incumplir un covenant financiero.

[6] El G20 está integrado por 19 países y la Unión Europea. Los países son Alemania, Arabia Saudita, Argentina, Australia, Brasil, Canadá, China, Corea del Sur, Estados Unidos, Francia, India, Indonesia, Italia, Japón, México, Rusia, Reino Unido, Sudáfrica y Turquía.

* Licenciado en Economía, profesor de Política Económica y de Instituciones Monetarias e Integración Financiera Regional en la Facultad de Ciencias Económicas (UBA). Fue Director Nacional de Programación Macroeconómica. Analista senior asociado al Centro Latinoamericano de Análisis Estratégico (CLAE).