Horacio Rovelli

El mecanismo siempre es el mismo: endeudan al Estado para beneficio exclusivo del capital financiero, que son los tenedores de los títulos del Tesoro de la Nación, y esa deuda toma una magnitud que es imposible de pagar con los recursos corrientes, entonces los acreedores piden a cambio el patrimonio nacional. No otra cosa es el RIGI (Régimen de Incentivo a las Grandes Inversiones) que es un Estado dentro del Estado argentino, con sus propias leyes y normas, con justicia externa incluida (el CIADI [1]), que prioriza la exportación en desmedro del mercado interno (no tienen la obligación de abastecer al mercado local) y que al quinto año no tienen la obligación de vender los dólares que exportan en la Argentina [2].

En el ínterin ganan fortuna los compradores de esos títulos ajustables por inflación, sabiendo que la fuga de capitales y/o la disminución de las reservas internacionales del BCRA debilita el respaldo de nuestra moneda y con ello garantizan la erosión del poder adquisitivo del peso argentino.

Este proceso se vivió en nuestro país por primera vez en el llamado “Rodrigazo” del 4 de junio de 1975, cuando el nuevo equipo de economía devaluó el tipo de cambio en un 160%, el dólar paso a valer de 10 pesos a 26; duplicó en promedio el precio de las tarifas de servicios públicos y el transporte; aumentó el precio de los combustibles en un 180%, y a cambio concedió un aumento salarial del orden del 45%, con ello desató un feroz proceso inflacionario y el descenso del nivel de actividad, con lo que el Estado recaudó menos en términos reales (como ahora), y tuvo que recurrir a los VANA (Valores Nacionales Ajustables por inflación) para financiarse, cuando el IPC de ese año fue de 183%.

Este proceso se vivió en nuestro país por primera vez en el llamado “Rodrigazo” del 4 de junio de 1975, cuando el nuevo equipo de economía devaluó el tipo de cambio en un 160%, el dólar paso a valer de 10 pesos a 26; duplicó en promedio el precio de las tarifas de servicios públicos y el transporte; aumentó el precio de los combustibles en un 180%, y a cambio concedió un aumento salarial del orden del 45%, con ello desató un feroz proceso inflacionario y el descenso del nivel de actividad, con lo que el Estado recaudó menos en términos reales (como ahora), y tuvo que recurrir a los VANA (Valores Nacionales Ajustables por inflación) para financiarse, cuando el IPC de ese año fue de 183%.

El “Rodrigazo” fue la antesala del camino de valorización financiera del capital, que se refleja en la “dolarización” de la cultura argentina; es la huida hacia esa divisa la que destruye la capacidad de ahorro en moneda local, y sólo se compran títulos públicos en pesos, en el tramo en el que la inflación supera a la devaluación.

El mismo mecanismo planteó este gobierno administrado por Luis Caputo y Santiago Bausili. Primero devaluaron más de un 100%, después colocan títulos ajustados por inflación (con un IPC en diciembre de 2023 del 25,5%, enero de 2024 de 20,6%, febrero de 2024 de 13,2%, marzo de 2024 de 11%, etc.) y, ahora, lo prometido por el vicepresidente del BCRA, Vladimir Werning, al capital financiero de Manhattan el 15 de julio y el 27 de agosto del 2024 frente al Consejo Empresarial (The Business Council [3]) en Washington, de que no va a haber salto devaluatorio y de que la unificación del tipo de cambio se generará a través de una convergencia a la baja de los dólares paralelos, hasta fin de año.

Transformar todo en deuda pública

Este gobierno dice que solucionó el problema del déficit fiscal y de la “bomba” de las Leliq (Letras de liquidez del BCRA) transformándolos en deuda pública (en títulos del Tesoro de la Nación). Eso explica por qué la deuda bruta (en pesos y en divisas) que en el gobierno de Cristina Fernández de Kirchner había alcanzado 222.703 millones de dólares, al 31 de julio de 2024 (último dato publicado por la Secretaría de Finanzas de la Nación) asciende a 452.071 millones de dólares (más del doble). La pregunta es: ¿en qué se gastó?:quality(70)/https://assets.iprofesional.com/assets/jpg/2020/05/496238.jpg)

En el gobierno de Cambiemos (2015-2019) se incrementó la deuda por 97.927 millones de dólares, de los cuales 44.559,9 millones son con el FMI. En forma sistemática se fugaron unos 86.200 millones, y las empresas que compraron esos dólares, en su amplia mayoría, no lo pueden demostrar en sus ejercicios contables (evasión y fuga, fácilmente verificable con estudiar esos balances). Pero ni la Justicia, ni el Poder Ejecutivo ni el Legislativo —más allá de que en este último caso tenía sanción del Senado de la Nación el proyecto encabezado por Oscar Parilli (exp.0016-S-2022), que nunca fue llevado al recinto de la Cámara baja, que exigía su investigación— pidieron explicaciones.

El gobierno de Alberto Fernández (2019-2023) aceptó toda la deuda heredada de la gestión de Macri, no la investigó y la renegoció para que se pague, como la está pagando el pueblo argentino.

A la gestión del Frente de Todos, debe sumarse la continuación y perfeccionamiento en el endeudamiento por la gestión de Caputo-Bausili:

- El déficit fiscal del año 2023 de 4,7% del PIB (es en pesos, pero equivalente a 22.560 millones de dólares) fue financiado con títulos de deuda interna del Tesoro de la Nación, en su gran mayoría ajustables por inflación, aumentando la deuda bruta argentina.

- El reconocimiento de los fuertes intereses que estos Títulos del Tesoro de la Nación devengan (ajustados generalmente por la inflación).

Por lo tanto, la deuda creció en los siete primeros meses del año 2024 en forma sideral, por 81.398 millones de dólares.

Un nivel de deuda que crece exponencialmente mes a mes y una devaluación que no atenúa porque el pass through [4] haría que los títulos en pesos se beneficiarían con la inflación.

Sistema financiero argentino

Con el déficit del BCRA generado por los pasivos remunerados (los LEBAC de Macri y los pases pasivos, Leliq y Notaliq, del gobierno de Fernández) se hizo lo mismo, se los convirtió en deuda pública, en títulos de deuda del Tesoro de la Nación.

Dicho pasivo remunerado ascendía a 21.023.700 millones de pesos el 7 de diciembre de 2023 (último día hábil de la gestión del gobierno del Frente de Todos), convertido al tipo de cambio oficial de 400 pesos por dólar a esa fecha, equivale a 52.560 millones de dólares.

La mayor parte se convirtieron en títulos directos de deuda del Tesoro de la Nación, y, por Resolución Conjunta 40/2024 de las Secretarias de Hacienda y de Finanzas de la Nación, se convirtió en 20 billones de pesos en una Letra Fiscal de Liquidez (LeFi), intransferible, de un año de plazo, a cargo del Tesoro de la Nación, quien va a depositar en el BCRA los intereses que esta devengue (esa deuda a su vez incrementa la deuda pública que se contabiliza en el Boletín de la Secretaría de Finanzas de la Nación, datos de la deuda pública de julio 2024, en el rubro “otros”) .

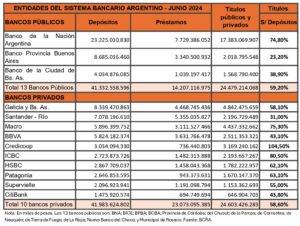

Los mayores tenedores de esos títulos de deuda de la Administración nacional son los mismos bancos del sistema financiero argentino.

Por lo tanto, los bancos lograron pasar los pasivos remunerados del BCRA (que fue su principal fuente de ingresos en la gestión de Miguel Pesce y de todo el Directorio del BCRA, que les pagó tasas positivas de interés sin que corran ningún riesgo), para ser hoy los acreedores del Estado argentino, pero con los pies de barro, que significa que están financiados con los depósitos de sus clientes.

Es una situación harto difícil. El BCRA debe asegurarles a los bancos un pago mayor de los que ellos les abonan a sus depositantes; por ende, al ser la casi totalidad de esos títulos ajustados por inflación, esta debe ser mayor que la tasa de interés pasiva (la que les pagan a sus depositantes), y a su vez esa tasa debe ser mayor que la devaluación de nuestra moneda, si no se pasarían a dólar.

Y es la razón por la que Luis Caputo y su equipo se aferran a que “la gente tiene que ver reflejado en sus finanzas que este es el camino correcto: bajar la inflación, bajar impuestos [5], recuperar el crédito para las personas y pymes y eliminar regulaciones”.

Como vemos, el crédito total es menor que la tenencia de Títulos de deuda (público y privada) y, si el BCRA presentara el total del crédito abierto por tipo de empresa, seguramente que la mayor parte financia el capital de trabajo de las grandes empresas.

La deuda en divisas

El cuadro se agrava con la deuda en divisas, por su magnitud y sus vencimientos. De septiembre a diciembre de 2024, según la Oficina de Presupuesto del Congreso de la Nación (OPC), sobre la base de datos del Ministerio de Economía de la Nación, se deben pagar servicios de la deuda por 2.770 millones de dólares, cuando el BCRA está vendiendo el ingreso de los dólares por exportación y por la colocación de las barras de oro en el exterior en el mercado CCL (Contado con Liqui), para que los bonistas que quieran irse lo puedan hacer.

El “blanqueo”, que según los cálculos iniciales de esta Administración pagaría con creces dicho vencimiento, no está dando resultado, como lo demuestra el Balance del BCRA en el que se muestra que la posición neta en divisas de los bancos pasó de 14.396 millones de dólares el 12 de agosto de 2024 (cuando comenzó el “blanqueo” de capitales) a 15.106 millones de dólares el 6 de septiembre de 2024, y gran parte se debe a la compra de dólares MEP (dólar bolsa) que se deposita en los bancos intervinientes.

Es obvio que hay una profunda desconfianza en depositar los dólares en las cuentas especiales que se deben abrir a tal fin en los bancos y en las AlyC (Agente de Liquidación y Compensación integral [6]), por un lado, y, por otra parte, no ingresan divisas al país porque sus poseedores consideran que estas deben tener un mayor poder adquisitivo y presionan por una devaluación de nuestra moneda.

Paralelamente, el grupo Techint, que fue uno de los que pagó a los estudios que hicieron las ahora leyes 27.742 (ley de Bases) y 27.743 (de “paliativos fiscales” [7]), donde se conforma el RIGI (Régimen de Incentivo a las Grandes Inversiones) y el “blanqueo” de capitales respectivamente, el 15 de agosto 2024 anunció un plan de inversiones de 4.000 millones de dólares en los próximos dos años para expandir su presencia en Nuevo León, el Estado del norte de México que limita con Texas.

Una inyección de capital para el desarrollo de plantas “completamente nuevas” que van a producir laminado en frío, acero crudo y galvanizado para abastecer automotrices, línea blanca, trenes, construcción, motores eléctricos y tuberías, y lo hizo al saber que quedaba postergado en la Argentina por los fondos de inversión del exterior. Techint propuso como secretario de Energía al abogado Eduardo Rodríguez Chirillo. Pero el capital financiero extranjero que representa Luis Caputo nombró por encima del funcionario, con cargo de viceministro coordinador de Energía y Minería, a Daniel González.

En el año 2025 vencen servicios de la deuda en divisas por 13,5 mil millones de dólares; en 2026, 14,4 mil millones; en 2027, 18,8 mil millones de dólares más. A este cronograma hay que adicionar que el Banco Central está generando nueva deuda con importadores (BOPREAL). Se trata de cifras que la economía argentina no puede pagar con el superávit comercial, y depende de sus acreedores.

Y allí está el problema y la solución que tuvieron los acreedores desde el principio: endeudar al país. Ahogados por la situación, los grandes tenedores de títulos de deuda externa (BlackRock, Vanguard Group, PIMCO, Franklin Templeton, Fidelity, Gramercy, Greylok, etc.) van a ofrecer sus oficios para que el otro gran acreedor, el FMI, le conceda a la Argentina un crédito puente (nueva deuda) que pagaremos con nuestros recursos naturales (tomando los títulos de deuda a valor nominal, cuando en el mercado se cotizan al 55 – 60% de ese precio).

Nota: Estos fondos tienen también participación en los primeros bancos privados que operan en el país, incluidos los Bancos Galicia, Macro y Supervielle.

El gobierno de Milei nos endeuda, cobran su comisión los colocadores de esa deuda, y pagamos con los recursos naturales que, según Marc Stanley, son los que el mundo necesita.

Notas

[1] Centro Internacional de Arreglo de Diferencias relativas a Inversiones (CIADI), una institución del Banco Mundial que permite a las empresas enjuiciar a un Estado, violando el principio de Exequátur (que un Estado no puede ser enjuiciado por otro y menos por una empresa, salvo que el Estado lo permita, como es este caso).

[2] Violando el art. 29 de la Constitución nacional que expresamente dice: “ni otorgarles sumisiones o supremacías por las que la vida, el honor o las fortunas de los argentinos queden a merced de gobiernos o persona alguna. Actos de esta naturaleza llevan consigo una nulidad insanable, y sujetarán a los que los formulen, consientan o firmen, a la responsabilidad y pena de los infames traidores a la patria”.

[3] El Consejo Empresarial es una asociación de los directores ejecutivos de las empresas comerciales más importantes de los Estados Unidos conformada por 200 miembros. La membresía es personal, no corporativa, y sólo se puede obtener por invitación.

[4] Impacto que genera una variación del tipo de cambio sobre los precios internos de una economía.

[5] La baja los impuestos a los importadores (el Impuesto PAIS de una tasa del 17,5% a 7,5%) y en Bienes Personales (impuesto a la riqueza), pero no eleva el mínimo no imponible a las Ganancias a la IV Categoría.

[6] Son las entidades a través de las cuales se puede acceder al mercado de capitales.

[7] De la computadora del abogado Liban Angel Kusa del estudio Bruchou & Funes de Rioja se hicieron las modificaciones cuando se trataba en el recinto.

* Licenciado en Economía, profesor de Política Económica y de Instituciones Monetarias e Integración Financiera Regional en la Facultad de Ciencias Económicas (UBA). Fue Director Nacional de Programación Macroeconómica. Analista senior asociado al Centro Latinoamericano de Análisis Estratégico (CLAE).